Bezahlte Werbung

Schon unzählige Male wurde ich gefragt, welchen Broker ich für Aktien und Wertpapiersparpläne z. B. auf ETFs empfehlen kann und zum Glück fällt mir die Antwort hier sehr leicht: Meine Nummer Eins unter den vielen Brokern und Online Brokern, die wir mittlerweile in Deutschland zur Auswahl haben ist Scalable Capital.

Scalable Capital ist ein noch recht junger Online Broker, welcher zwar erst seit 2020 auf dem Markt ist, seitdem aber schnell Kunden gewinnen, sich so an die Spitze der Depotanbieter kämpfen und als einer der Marktführer behaupten konnte.

Meine Scalable Capital Erfahrungen, Pros und Cons, Details zum Gebührenmodell, Service und weitere Infos habe ich euch in diesem Bericht zusammengestellt. Mit dem Inhaltsverzeichnis kannst du auch direkt zum gewünschten Punkt springen.

First things first

![]()

Eine wichtige Sache vorweg: Alle in diesem Blog genannten Anbieter, Produkte oder Positionen stellen keine Anlageberatung und keine Empfehlungen dar. Ich bitte dich, eigenständig deine Recherche zu betreiben und auch je nach Risikoneigung für dich den passenden Anbieter bzw. Produkte zu suchen.

Ebenso versuche ich selbstverständlich, die Daten immer auf dem neusten Stand zu halten, jedoch bekomme ich Änderungen nicht immer direkt mit. Daher ist das hier eine Grundlage, die du zur Orientierung verwenden kannst und dann eigenständig auf Aktualität prüfst.

Was ist überhaupt ein Broker?

![]()

Den Begriff Broker oder Neo-Broker kann am besten mit der Übersetzung „Börsenmakler“ oder „Zwischenhändler“ verdeutlicht werden. Ein Neo-Broker ist ein Finanzdienstleister, der in deinem Auftrag das Vermitteln bzw. den Handel von Produkten (hauptsächlich Aktien, ETFs, Anleihen etc.) übernimmt und dafür die Börse als Marktplatz nutzt. Du beauftragst also den Broker bzw. Neo-Broker als Käufer bzw. Verkäufer deiner Aktien und ETFs, weil dieser am Marktplatz handelsberechtigt ist.

Wichtig: Ein klassischer Broker unternimmt keine Anlageberatung und ist auch kein Vermögensverwalter. Sie nehmen nur Aufträge von dir entgegen. Suchst du nach einer Anlageberatung oder Vermögensverwaltung, so musst du dafür nach anderen Finanzdienstleistern mit entsprechenden Lizenzen suchen.

Fun Fact für die nächste Party und um als Nerd zu punkten: der Begriff Broker klingt nach englischer Herkunft, stammt aber eigentlich aus dem Französischen: „brocour“ geht auf französische Weinhändler zurück und bezeichnet das Anstechen der Weinfässer für den Verkauf.

Geschichte & Facts zu Scalable

![]()

Scalable Capital wurde bereits 2014 von Erik Podzuweit, Florian Prucker, Adam French und Prof. Dr. Stefan Mittnik gegründet. Die Standorte von Scalable Capital befinden sich in München, Berlin und London. Gestartet sind sie damals mit einer digitalen Vermögensverwaltung – den sogenannten Robo-Advisors.

Ein Robo Advisor ist eine Art digitale Vermögensverwaltung, der für dich Aktien, Anleihen, ETFs oder andere Produkte kauft. Je nach gewählter Risikokategorie wird das Geld der Sparer von einer künstlichen Intelligenz so verwaltet, dass es nicht nur zur Anlagestrategie der Kunden passt, sondern die Geldanlage sich auch noch vermehrt.

Die meisten Robo Advisors führen automatisch das sogenanntes „Rebalancing“ durch, bei dem die einmal gewählte Asset Allocation, also die Verteilung der gewählten Geldanlagen, die sich durch die Marktbewegungen verschieben, regelmäßig wiederherstellt. Mit der Risikomanagement-Technologie von Scalable Capital wird hauptsächlich in breitgestreute ETFs investiert und durch die Automatisierung der Geldanlage ist man weniger subjektiven Bewertungen anderer Marktteilnehmer ausgesetzt.

Für die Nutzung des Robo-Advisor ist ein Mindestanlagebetrag von 10.000 Euro erforderlich, es gibt aber auch das Angebot, mit einem Sparplan von 20 Euro im Monat zu beginnen, was sicher auch dabei geholfen, noch mehr Kunden zu gewinnen.

Die Bank hinter Scalable Capital

![]()

Da Scalable Capital keine Bank ist, sondern ein reiner Depotanbieter, benötigen sie eine Bank mit einer Banklizenz als Partner, um die Kundengelder verwalten zu können. Hier steckt die etablierte Baader Bank dahinter, welche europaweit Standorte hat und schon sehr lange aktiv ist.

Diese Mischform aus Online-Depotanbieter (im Vordergrund) und Bank (im Hintergrund) ist sehr üblich auf dem Markt. Da dies aber erst in den letzten Jahren populär geworden ist, nennt man sie „Neo-Broker“. Auch andere Online Broker arbeiten auf diese Weise, so kooperiert zum Beispiel Smartbroker mit der DAB Bank (gehört zur BNP Paribas).

Selbstverständlich gibt es aber auch Broker, die eine eigene Bank im Hintergrund haben, z. B. ING, Consorsbank(*) oder comdirect(*).

Hier gibt es übrigens kein besser und schlechter, nur ein anders.

Wie sicher ist meine Geldanlage bei Scalable Capital?

![]()

Dein Geld ist bei Scalable Capital auf jeden Fall sicher! Unterscheiden dürfen wir hier zwei verschiedene Varianten der Absicherung:

1. Deine Wertpapiere

Hierunter fallen Aktien und ETFs, diese gelten als Sondervermögen. Das bedeutet, im Falle einer Insolvenz von Scalable Capital oder der Bank, gehören deine Aktien und ETFs immernoch dir und können entweder auf ein anderes Depot übertragen oder ausgezahlt werden.

2. Dein Cashbestand

Dies ist der Betrag, welcher auf deinem Verrechnungskonto liegt und dem Kauf von Aktien und ETF-Sparplänen vorbehalten ist. Das Geld ist mit der deutschen Einlagensicherung abgesichert und im Falle einer Insolvenz von Scalable Capital ist der Betrag mit bis zu 100.000 € abgesichert.

Dazu noch ein kleines Beispiel:

Für deinen Vermögensaufbau hast du bei deinem Broker einen ETF -Sparplan auf den FTSE All-World bespart und dort liegen aktuell 20 Anteile dieses ETFs. Zusätzlich hast du noch drei Nike-Aktien im Bestand, die du bei einem günstigen Kurs per Einmalkauf in dein Portfolio gelegt hast. Dann hast du noch 20.000 Euro auf dem Verrechnungskonto liegen, da du dir eine Lebensversicherung hast ausbezahlen lassen und das Geld nun gerne in Aktien oder ETFs investieren möchtest.

Plötzlich kündigt dein Broker die Insolvenz an (was natürlich nur in diesem Beispiel so einfach ist).

Du kannst dich nun entscheiden, ob du den Übertrag deines Portfolios zu einem anderen Broker veranlassen möchtest oder ob du dir den Betrag samt Wertsteigerungen auf dein Girokonto auszahlen lässt. Achtung: Bei der zweiten Variante fällt die Abgeltungssteuer an. Das Geld auf dem Verrechnungskonto – sollte auch die Bank insolvent sein – erhältst du aus dem deutschen Einlagensicherungsfonds vollständig zurück.

Der einzige Nachteil ist, dass du in diesem Falle wieder die deutsche Bürokratie in Kauf nehmen musst. Das ist allerdings besser, als sein Geld gar nicht wiederzusehen.

Meiner Einschätzung nach ist dieses Szenario bei Scalable Capital aber eher unwahrscheinlich. Zum einen ist die Baader Bank bereits seit Jahrzehnten aktiv und am Markt etabliert und auch das Unternehmen Scalable Capital wirtschaftet profitabel.

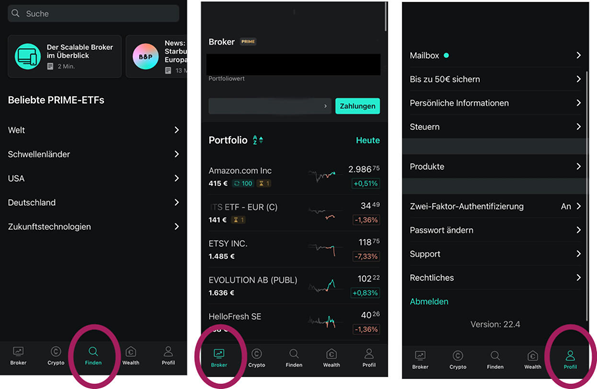

Die Nutzung der App im Überblick

![]()

1. Sicheres Login

Für meine Anlagestrategie nutze ich schon zu 90 % die Scalable Capital App im Free Broker. Man kann sich schnell und einfach mit Face-ID oder Fingerabdruck einloggen (kann in den Einstellungen eingestellt werden) und schon geht’s los! Das Login ist aber auch durch ein Passwort bzw. einen selbst gewählten Zahlencode möglich. Bitte nutze aber dennoch auch die 2-Faktor-Authentifizierung, um dich bestmöglich abzusichern.

2. Der Broker

Prime Broker

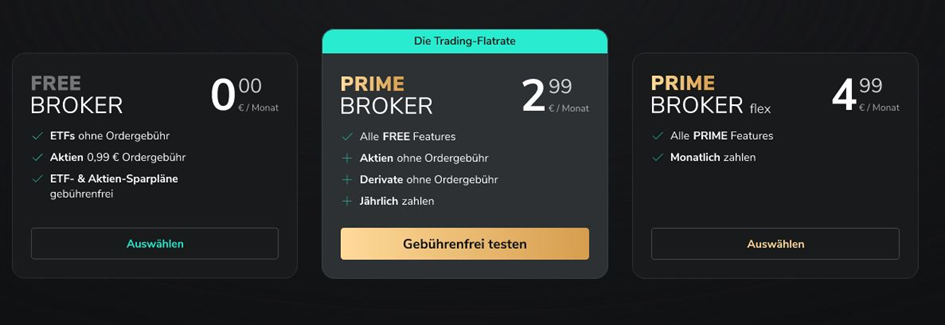

Scalable Capital bietet drei verschiedene Möglichkeiten für deine Geldanlage. Zwei davon sind dem Gebührenmodell „Prime Broker“ zuzuordnen. Es gibt den Prime Broker, hier kannst du alles (Aktien, Derivate, ETFs) bei einer jährlichen Zahlweise für eine Trading Flatrate von 2,99 Euro im Monat(*) handeln und zahlst keine zusätzlichen Ordergebühren. Außerdem gibt es noch den Prime Broker Flex für die gleiche Trading Flatrate von 4,99 Euro im Monat. Hier sind die gleichen Funktionen enthalten, aber du hast die Möglichkeit, monatlich zu zahlen bzw. zu kündigen.

Wichtig: In keinem Preismodell fallen Depotgebühren für die Führung des Kontos an.

Free Broker

Das Angebot für den Free Broker(*) kostet keine monatlichen Depotgebühren, aber für den Kauf von Aktien berechnet Scalable Capital Ordergebühren von 0,99 Euro pro (Ver-)Kauf. Aktien- und ETF-Sparpläne sind immer kostenlos.

3. Crypto

Scalable Capital bietet dir die Möglichkeit über so genannte ETCs in Kryptowährungen wie Bitcoin, Ethereum und Co. zu investieren. Das ist erst mal eine super Sache, allerdings bin ich eher ein Fan davon, Kryptowährungen real als „Coins“ zu kaufen.

Ein ETC ist sehr ähnlich zu einem ETF, allerdings auf Währungs- und nicht auf Fondsbasis. Ein ETC gilt nicht als Sondervermögen und verursacht jährliche Kosten (die sogenannten TER) wie auch ein ETF. Aktuell sind reale Kryptowährungen nach einem Jahr Haltefrist steuerfrei. Bei den ETCs gilt das nicht, sondern du musst Abgeltungssteuer auf deine Gewinne und Erträge in Höhe von 26,375 % (zzgl. Kirchensteuer) zahlen.

Bevor du also über in Kryptowährungen investierst, solltest du dir über diese Faktoren im Klaren sein.

4. Wealth – Robo Advisor

Unter der Kategorie Wealth findest du die sogenannten Robo-Advisor von Scalable Capital.

Wie oben bereits erwähnt, ist ein Robo-Advisor eine vollständig digitalisierte Möglichkeit zur Geldanlage. Bei dieser Form der Vermögensverwaltung, gibst du dein Geld aus der Hand und lässt es von einem Roboter verwalten. Du kannst dich zwischen verschiedenen Risikoprofilen entscheiden und dein Geld wird automatisch für dich angelegt.

Durch die Automatisierung vieler Prozesse können Robo-Advisors effizient arbeiten. Es entstehen daher zwar geringere Kosten als bei einem aktiv gemanagten Fonds, allerdings sind diese dennoch höher als bei ETFs. Auch die Renditeentwicklung hängt einem klassischen MSCI World hinterher. Daher bin ich persönlich kein Fan von dieser Investmentmöglichkeit und nehme meine Finanzen lieber selber in die Hand.

Der Unterschied in einem Satz zusammengefasst: Beim Broker legst du dein Geld selber an und bei Wealth lässt du es in deinem Namen für dich anlegen.

5. Profil

Hier hast du die Möglichkeit, deine persönlichen Daten zu aktualisieren, deine Anmelde-Authentifizierung zu ändern oder deinen Freistellungsauftrag für Wertpapiere anzupassen. Deine Mailbox mit allen wichtigen Benachrichtigungen, die dein Depot und deine Geldanlagen betreffen, findest du hier ebenfalls genauso wie das Empfehlungsprogramm für deine Freunde und die FAQs zu allen wichtigen Themen.

6. Das Investieren

6.1. Wertpapierkauf

In der App kannst du unter „Finden“ entweder über den Namen oder die WKN (Wertpapierkennnummer) deine gewünschte Geldanlage suchen.

Scalable Capital(*) hat eine riesige Auswahl an Wertpapieren: Über 7.000 Aktien und 2.000 ETFs (Stand: 03.06.2022, Quelle: scalable.de). Sie haben fast alle europäischen ETF-Anbieter im Sortiment, was für einen Neobroker nicht selbstverständlich ist.

Unter „Broker“ findest du deine Wertpapiere gelistet sowie Informationen über den Portfoliowert, dein verfügbares Vermögen und die Kursentwicklungen der jeweiligen Titel über verschiedene Zeiträume. Es handelt sich hier um sogenannte Realtime-Kurse und Charts, also alle Preise sind in Echtzeit.

Besonders praktisch finde ich die Funktion für „Preisalarme“ (das Glöckchen oben rechts). Du kannst dir eine Kurs-Erinnerung für jedes Wertpapier einrichten und wenn der Kurs erreicht wurde, erhältst du eine Push-Nachricht auf dein Smartphone. So hast du alle Kursbewegungen immer im Blick und kannst auf Wunsch kaufen oder verkaufen.

Wählst du im Anschluss ein Wertpapier aus, so findest du hier noch weitere Informationen und kannst per „Kaufen“, „Verkaufen“ oder „Sparplan einrichten“ wählen, was du tun möchtest. Unter „Transaktionen“ findest du alles, was du bisher mit der Aktie gemacht hast, also zum Beispiel einen Sparplan ausgeführt oder per Einmal-Invest gekauft.

Wie bei allen anderen Programmen auch, ist die Informationsdichte zum eigenen Depot eher gering. Daher empfehle ich die Nutzung eines Portfolio-Analyse-Tools, welches dir einen Überblick über dein Vermögen und gibt und womit du jederzeit deine Portfolioentwicklung überwachen kannst.

Ich selbst nutze hier den Finanzmanager von extra ETF. Mit einem Depot kannst du das Tool komplett gratis nutzen.

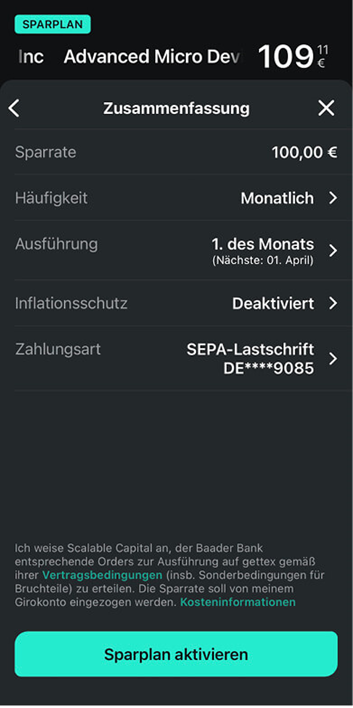

6.2 Sparplan einrichten leicht gemacht

Einen Sparplan bei Scalable Capital kannst du dir im Prinzip wie einen Dauerauftrag deiner monatlichen Miete vorstellen. Das Geld wird automatisch eingezogen und du musst dich um nichts mehr kümmern. Klingt gut, oder? Das Einrichten eines Sparplans bei Scalable Capital(*) ist glücklicherweise auch super easy!

Außerdem hast du viele weitere Auswahlmöglichkeiten beim Onlinebroker, um deinen Sparplan ganz auf deine Bedürfnisse anzupassen. Gehen wir sie mal im Detail durch:

Sparrate wählen: Du kannst Sparpläne bereits ab 1 Euro einrichten.

Häufigkeit: Du kannst den Sparplan monatlich, zweimonatlich oder quartalsweise ausführen lassen.

Tag der Ausführung: Du hast mehrere Termine im Monat zur Auswahl, an denen der Sparplan ausgeführt werden soll. Zum Monatsanfang sind die Kurse manchmal etwas höher, so dass du sie besser zur Monatsmitte oder am Monatsende ausführen lassen solltest.

Inflationsschutz: Das ist eine schöne Spielerei, um einen Inflationsausgleich automatisiert anzulegen. Wir wissen ja nun alle, dass unser Geld durchschnittlich um 2,5 % jedes Jahr entwertet wird, mittlerweile sogar noch etwas mehr. Das ist der sogenannte Kaufkraftverlust. Damit du diesen entgegenwirkst, kannst du eine prozentuale Einstellung vornehmen, um wie viel sich dein Investitionsbetrag jährlich erhöhen soll. Das kannst du machen, musst es aber nicht.

Zahlungsart: Du kannst den Investitionsbetrag entweder von deinem Verrechnungskonto oder dem hinterlegten Girokonto abbuchen lassen.

Einen Sparplan kannst du auch jederzeit anpassen oder stornieren!

Und Übrigens: Falls du mehrere Sparpläne bei Scalable Capital hast, kannst du die ganzen Einstellungen variieren. Die eine Aktie besparst du z.B. monatlich und die andere Aktie nur quartalsweise. Bei dem einen ETF hast du den Inflationsschutz mit eingestellt und bei dem anderen ETF nicht.

Die Desktopversion

Wie vorher bereits erwähnt, handele ich zu 90 % in der App von Scalable Capital. Die Desktopversion ist für all diejenigen von Vorteil, die lieber klassisch am PC ordern wollen, um vielleicht das eine oder andere größer dargestellt zu bekommen.

In der Funktionsweise unterscheiden sich beide Varianten aber kaum voneinander. Bei der Desktopversion musste ich etwas mehr suchen, aber wenn man einmal weiß, wo alles ist, dann geht es schnell und einfach.

Die Kosten bei Scalable Capital

![]()

Die Kosten sind für mich gleich nach der Anzahl an Wertpapieren der zweite Faktor, nach dem ich einen Onlinebroker auswählen würde.

Unvorstellbar, dass vor ein paar Jahren eine Order mindestens zehn Euro kostete. Daher rührt auch der alte Spruch: „Hin und her macht Taschen leer.“

Davon kann heute keine Rede mehr sein, denn bei Scalable Capital im Free Broker(*) kostet jeder Kauf und Verkauf gerade mal 0,99 € – egal wie hoch das Ordervolumen ist.

Wie vorher schon erwähnt, kannst du dich auch für eine Trading Flatrate für 2,99 € im Monat entscheiden (im Prime Broker). Hier sind alle Order inklusive. Ausnahme: Wird eine Order unter 250 € ausführt, müssen dennoch die 0,99 € gezahlt werden!

Ich empfehle den regulären Free Broker(*), da man meiner Meinung nach die Flatrate nicht zwingendbraucht. Besonders für diejenigen, die vornehmlich Sparpläne haben, genügt das vollkommen.

Bedenke: Sparpläne werden immer kostenfrei ausgeführt! Die Flatrate ist also eher für aktive Trader geeignet, die ein höheres Kauf- und Verkaufsvolumen im Monat haben.

Des Deutschen liebstes Thema: Steuern

![]()

Da Scalable Capital ein deutscher Online Broker ist, arbeiten sie direkt mit dem Finanzamt zusammen und führen alle Steuern z. B. auf Aktienverkauf oder Dividendenerhalt direkt an dein zuständiges Finanzamt ab.

Glücklicherweise haben wir alle einen Steuerfreibetrag von 1.000 € jährlich ab 2023 (gemeinsam veranlagte Ehepaare sogar 2.000 €). Bis zu diesem Betrag musst du keine Steuern auf Kapitalerträge zahlen. Damit dein Broker das auch weiß, musst du in deinem Profil unter „Steuern“ deinen Steuerfreibetrag, den sogenannten Sparerpauschbetrag hinterlegen. Bis zu diesem Rahmen werden dir die Steuern auf die Erträge deiner Geldanlage erlassen.

Alles was darüber liegt, wird dann mit der Abgeltungssteuer von aktuell 26,375 % (ggf. zzgl. Kirchensteuer) versteuert. Die deutsche Abgeltungssteuer ist eine sogenannte Quellensteuer und wird direkt an der Quelle, also beim Broker abgeführt und du musst dich nicht extra darum kümmern.

Übrigens musst du keine Steuererklärung machen, wenn du einen deutschen Broker hast. Die Steuern wurden bereits abgeführt und somit ist es erledigt.

Scalable Capital auf einen Blick

![]()

Die Vorteile auf einen Blick

-

Preis-/Leistungssieger lt. „Handelsblatt“, „Wirtschaftswoche“ oder „ExtraETF“

-

Keine Depotgebühren

-

Keinerlei Negativzinsen (= Strafzinsen)

-

Im Free Broker Wertpapiere für nur 0,99 € handeln

-

Möglichkeit einer Kosten-Flatrate im Prime Broker

-

Riesige Auswahl an Aktien und ETFs in der App

-

Sparpläne bereits ab 1 € gratis einrichten

-

Sparraten, Ausführungstage und Sparintervalle flexibel bestimmbar

-

2 Handelsplätze (gettex oder Xetra)

-

Lange Handelszeiten zwischen 08:00 – 22:00 Uhr

-

App- und Desktopversion

-

Leichte und intuitive Bedienung

-

Automatische Abwicklung der Steuer mit dem Finanzamt

-

Renommierte Bank (Baader Bank) im Hintergrund

-

Künftig wird es bestimmt noch weitere tolle Features geben… 🙂

Nachteile auf einen Blick

-

Keine echte Kryptowährung (nur ETCs)

-

Versteckte, zusätzliche Kosten durch den Spread (oftmals allerdings nur Centbeträge)

-

Kein Junior- oder Gemeinschaftsdepot möglich

-

Kundensupport ist in Hochphasen teilweise langsam

-

Aktuell nur für Deutschland, Spanien, Italien (Österreich und Frankreich folgen)

-

Gebührenmodell könnte zum „Zocken“ verleiten

Wie eröffnest du ein Depot bei Scalable Capital?

![]()

Das ist sehr einfach und unkompliziert! Lade dir entweder hier die App herunter oder registriere dich online auf der Website (*). Die App ist sowohl für iOS, als auch Android verfügbar.

Im ersten Schritt gibst du deine Daten wie Anschrift und Kontaktdaten ein. Du brauchst auch deine Steuer-Identifikationsnummer, da alle deutschen Online Broker dazu verpflichtet sind, direkt an das Finanzamt die Steuern abzuführen, die zum Beispiel beim Verkauf von Wertpapieren oder beim Erhalt von Dividenden entstehen.

Dann musst du dich natürlich noch legitimieren. Das erfolgt ganz unkompliziert über ein Video Ident Verfahren, welches meist nach 5 Minuten abgeschlossen ist. Hier musst du lediglich deinen Personalausweis bereithalten.

Danach bearbeitet Scalable Capital die Anmeldung und du erhältst deinen persönlichen Zugang sowie dein Depot. Das kann manchmal etwas Zeit in Anspruch nehmen. Solltest du nach einer Woche von Scalable Capital nichts gehört haben, dann wende dich an den Kunden-Support.

Im Zuge der Depoteröffnung erhältst du von der Baader Bank ein Konto. Das ist das sogenannte Verrechnungskonto, auf das du von deinem Girokonto das Geld einzahlen musst, damit du Aktien und ETFs kaufen kannst. Möchtest du nur Sparpläne einrichten, dann kannst du auswählen, dass die monatlichen Beiträge direkt von deinem Girokonto abgezogen werden. Das Verrechnungskonto bei der Baader Bank kannst du übrigens nicht für anderweitige Ausgaben, zum Beispiel Mietabbuchungen nutzen. Es ist nur für Wertpapiere reserviert und hat eine eigene IBAN auf deinen Namen.

Du bist auf der Suche nach einem kostenfreien Girokonto-Anbieter mit Unterkontenfunktion und echten Cashback? Dann ist Vivid was für dich! (*)

Wie funktioniert ein Scalable Capital Depotübertrag?

![]()

Die Gründe eines Wechsels können vielfältig sein: Besseres Preis-Leistungsverhältnis, zu viele Depots, Unzufriedenheit mit dem alten Broker etc. Das Wort „Depotübertrag“ klingt vielleicht etwas kompliziert, ist es aber gar nicht! Der Depotübertrag wird ganz einfach von Scalable Capital organisiert und dank einer neuen Gesetzgebung der Bafin muss dieser auch noch künftig binnen drei Wochen abgewickelt werden!

Die Funktion für den Depotübertrag findest du in der Support Funktion. Mittlerweile läuft der Übertrag voll digital ab und du musst keine Excel-Listen an Scalable Capital schicken.

Die Voraussetzungen für einen Depotübertrag zu Scalable Capital sind:

-

Nur ganze Wertpapiere können übertragen werden, keine Bruchstücke.

Das bedeutet: Beim Besparen, z. B. von ETFs kann es zu Bruchstücken kommen und du hast dann z. B. 10,46 Teile im Depot. In diesem Fall werden nur die 10 ganzen Wertpapiere übertragen. Das Bruchstück, also die 0,46 Teile bleiben im alten Depot zurück. Entweder du lässt sie dort liegen oder du verkaufst sie (Achtung: dabei fallen ggf. Kosten an).

-

Alle Wertpapiere müssen im Scalable Capital Broker handelbar sein.

Das bedeutet: Sofern das Wertpapier nicht bei Scalable zu finden ist, kann es leider nicht mit in dein neues Depot übertragen werden und bleibt im alten zurück. Entweder du lässt sie dort liegen oder du verkaufst sie (Achtung: dabei fallen ggf. Kosten an).

-

Das abgebende Depot muss auf deinen Namen lauten. Ein Übertrag von Gemeinschafts- oder Fremddepots ist nicht möglich.

Das bedeutet: Du kannst nur dein eigenes Depot übertragen. Das einer anderen Person oder ein Gemeinschaftsdepot, z. B. mit deinem Partner ist nicht möglich. Der Hintergrund hier ist, dass Scalable Capital keine Gemeinschaftskonten anbietet, sondern lediglich Einzelkonten für Personen ab 18 Jahren.

-

Verlust- oder Quellensteuertöpfe können nur bei vollständigem Depotübertrag übernommen werden. Dafür dürfen keine Bruchstücke oder Instrumente im Depot liegen, die nicht bei Scalable Capital handelbar sind.

-

Das bedeutet: Ganz einfach zusammengefasst: Wenn du mit deinen Wertpapieren Verluste gemacht hast, dann werden diese im Verlustverrechnungstopf mit den Gewinnen verrechnet. Der Quellensteuertopf beinhaltet alle anrechenbaren Quellensteuerbeträge, die auf Dividenden von ausländischen Wertpapieren bezahlt wurden. Das kann aber nur passieren, wenn dein Depot vollständig übertragen wird.

-

Überträge von ausländischen Depots können nicht angenommen werden.

Das bedeutet: Wenn du ein ausländisches Depot führst, dann ist ein Übertrag nicht möglich. Du musst dir also eine Alternative suchen. Übrigens: Auch Personen, die nicht in Deutschland wohnen können Scalable Capital unter bestimmten Voraussetzungen nutzen. Schaut dazu einfach mal auf der Website vorbei.

Im Vergleich mit anderen Neobrokern: Scalable Capital vs. Trade Republic

![]()

Scalable Capital oder Trade Republic? Das Broker-Battle des 21. Jahrhunderts!

Finde ich Trade Republic jetzt eigentlich schlechter als Scalable Capital? Nicht unbedingt: Im Prinzip decken beide genau das Gleiche ab und unterscheiden sich kaum. Ich mag die deutlich größere ETF-Auswahl und die Möglichkeit der Flatrate einfach lieber. Auch spricht mich das Design von Scalable Capital mehr an. Ebenso die vielen Aktionen, die sie im Laufe der Zeit gemacht haben, wie zum Beispiel Gewinnspiele oder Prämien.

Zusammenfassung und Fazit

![]()

Scalable Capital(*) ist in aller Munde und man kommt nicht an diesem Neobroker vorbei. Und meiner Meinung nach auch zu Recht!

Durch „Aktien für Frauen“ habe ich auch noch andere Broker getestet und bin letztendlich bei Scalable Capital hängen geblieben. Die Auswahl der Wertpapiere, das unkomplizierte Handling über die App sowie die geringen Kosten sind für mich die ausschlaggebenden Gründe dafür, dass Scalable Capital mein Hauptbroker ist.

Solltest du zum Beispiel nur ETF-Sparpläne ausführen und bei der comdirect sein, dann musst du jedes Mal 1,5 % Gebühren für die Sparplanausführung an die comdirect zahlen. Warum sollte man das aber tun, wenn man das Ganze auch komplett kostenfrei haben kann?

Am Ende ist es natürlich auch völlig in Ordnung, wenn du mit deinem Depot bei einem anderen Broker oder Neo-Broker bist. Wichtig ist nur, dass der Anbieter zu deinen Anforderungen passt und du dich und deine Wertpapiere gut aufgehoben fühlst!

Ich freue mich über deinen Kommentar!

![]()

Keine Anlageberatung – keine Anlageempfehlung – Keine Gewähr – Keine Haftung

Die mit einem Stern (*) gekennzeichneten Links sind Affiliate-Links. Ich bekomme beim Abschluss darüber eine Provision. Damit unterstützt du mich und meine Arbeit.